赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

刚学税法的时候特别不理解,增值税对于纳税人名称是如何制定区分的。

你瞧,小规模纳税人,一听就明白。

销售额不大,业务不复杂,架构不多重。

与之对应的,为什么不命名为大规模纳税人,或者巨规模纳税人呢?

一般纳税人,嗯,直到现在我也不明白为啥会这样命名。

不钻牛角尖了,再钻下去就从二傻真正变成大傻了。

记住一般纳税人和小规模纳税人真正的区别才是硬道理。

一般纳税人,销售额500万以上,可以自己开票,可以抵扣进项税额……

嗯?突然发现区别也不再是绝对的,而变成了相对。

一路走来,从2016年8月1日在91个城市试点住宿业开始,到2019年3月1日这个节点(国家税务总局公告2019年第8号),以前需要增值税专用发票只能到税务机关代开的小规模纳税人如今翻身农奴把歌唱,终于在14个细分行业中也拥有了开票权。

既然可以开票,意味着就需要领票。

以前领取的只有普通发票,现在领取的多了一种,增值税专用发票。

此时如果票种核定中没有专用发票,还需要去税务机关进行办理。

当然,如果你说我是新办的小规模纳税人,好吧,那《国家税务总局关于新办纳税人首次申领增值税发票有关事项的公告》(国家税务总局公告2018年第29号)这个文件你得好好读一读。

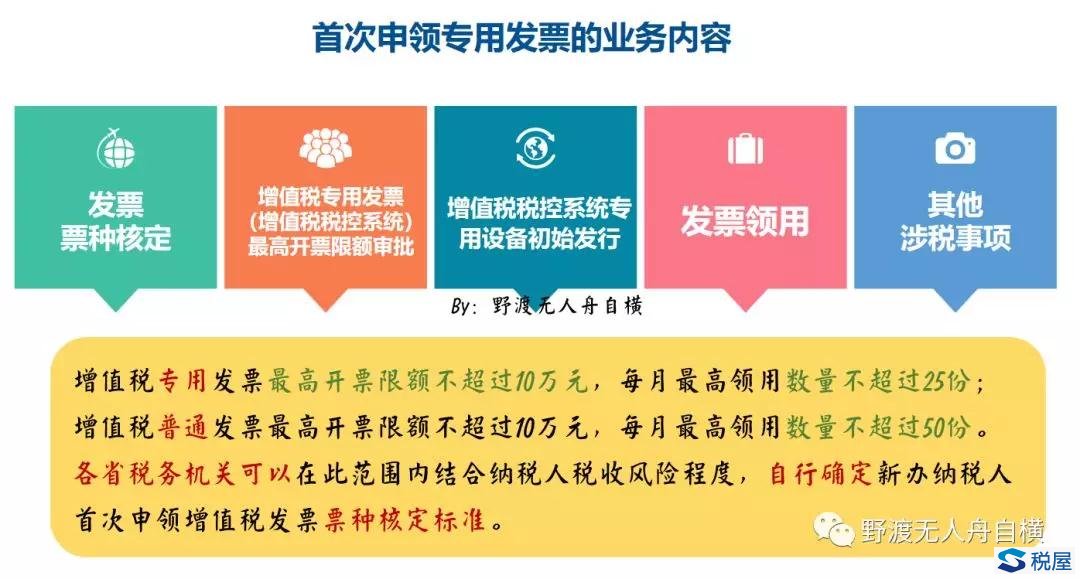

29号公告中规定了对于首次申领增值税发票的办结时间、纳税人领票需要办理的涉税事项、最高开票限额和最大领票份数。

首次申领发票满足以下三个条件,主管税务机关自受理之日起2个工作日办结,有条件的税务机关当日即可办理。

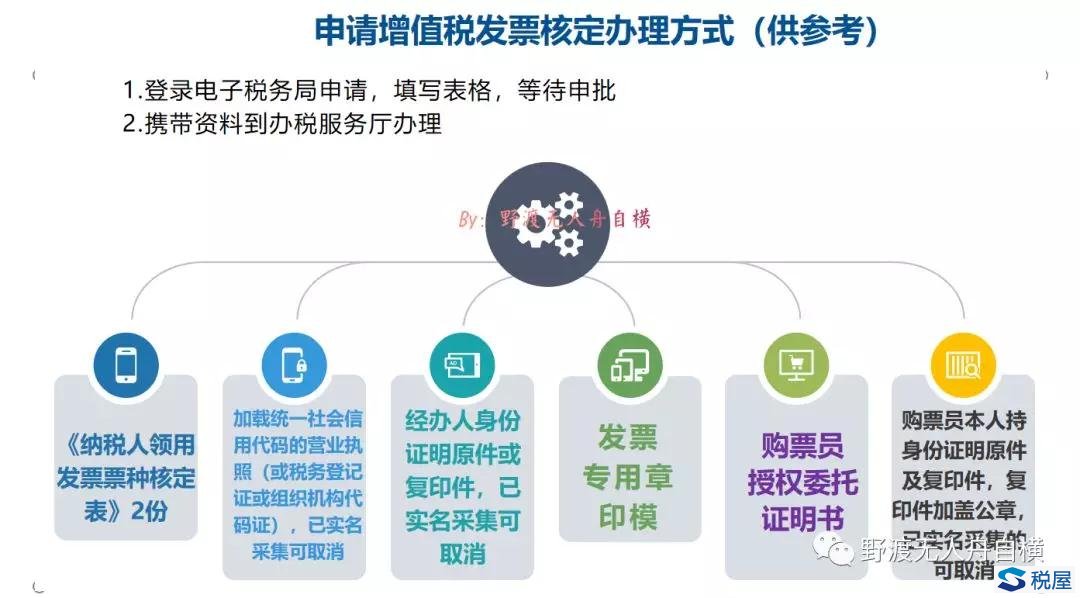

新办纳税人首次申领增值税发票时,主要在税务机关办理的业务包括发票票种核定、增值税专用发票(增值税税控系统)最高开票限额审批、增值税税控系统专用设备初始发行和发票领用等涉税事项。

最高开票限额对于新办纳税人来说,专用发票和普通发票的最高限额都是不超10万元,但数量不同。专票最多不超25份,普票则最多不超过50份。

而且各省税务机关可以结合风险程度自行确定新办纳税人首次申领发票的标准。

这句话啥意思?就是说,如果此行业税收风险较大,所在省份有可能最高限额只给批1万,数量只有三五份。

不能超上限,但是无下限。

深圳市税务局对于自开票小规模纳税人贴心的给出了税收指引。

我们也很贴心的根据深圳市税务局的指引做出了导图,供大家办理申领发票业务时予以参考。

以上是纳税人在申请发票核定和税控设备初始发行时需要向税务机关报送的资料。

需要关注的点在于,只要已经进行了实名身份信息采集,许多资料是免于报送的。

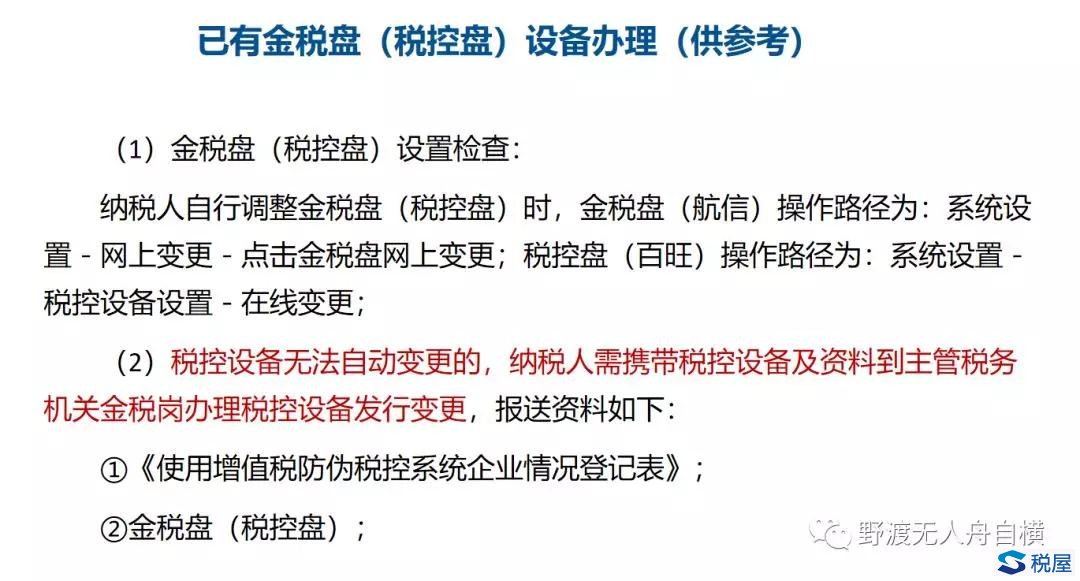

对于已经有税控盘的纳税人来说,可以自行调整,也可以到税务机关要求调整。

当符合自开票行业的小规模纳税人把票领完了,准备撸起袖子加油干的时候,您还需要了解一些注意事项。

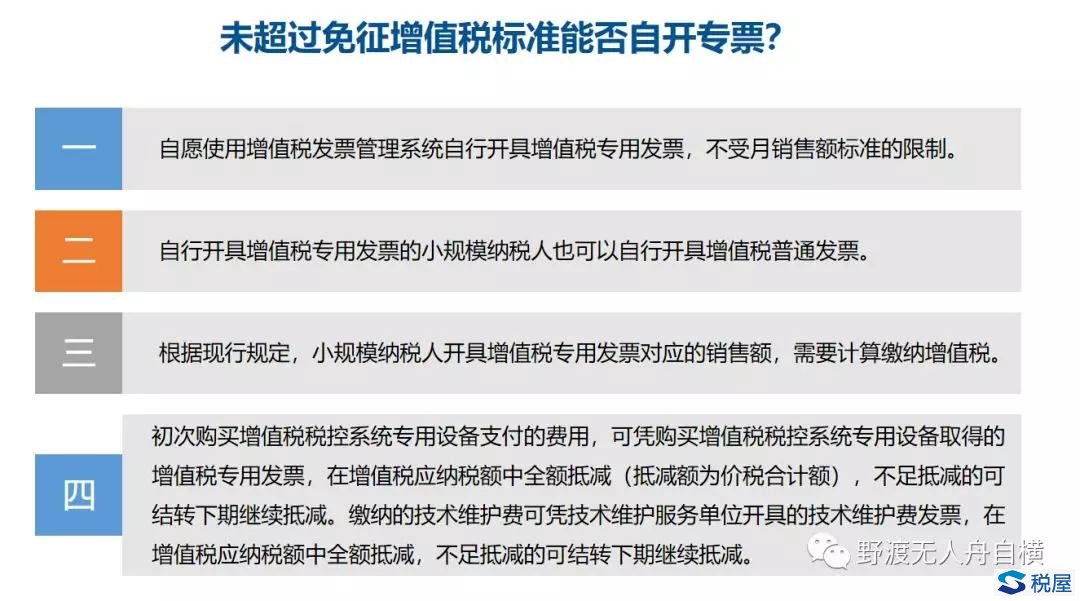

首先,和深化增值税改革结合在一起,对于税收优惠方面要注意:

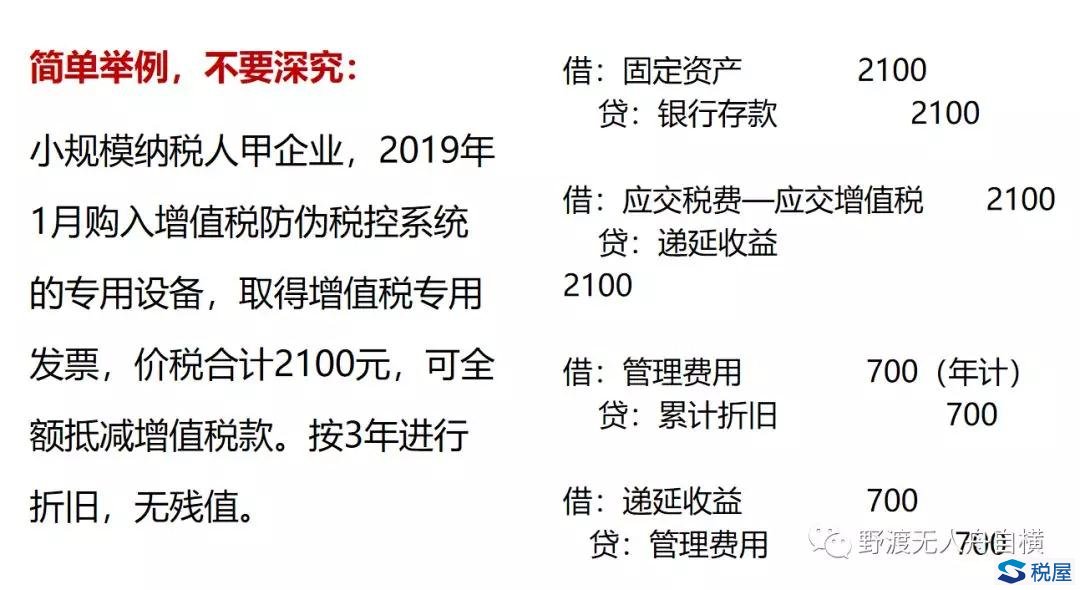

其次,根据《财政部 国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税[2012]15号)文件规定,只有初次购买税控设备费用凭专票才可以抵减应纳税额,抵减时用的是价税合计额。后续的技术维护费仍然可以抵减,没说一定要专票哦。

第三,按税法有关规定,小规模纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,按规定抵减的增值税应纳税额应直接冲减“应交税费——应交增值税”科目。

第四,虽然名义是自开票了,但仍然有例外存在。

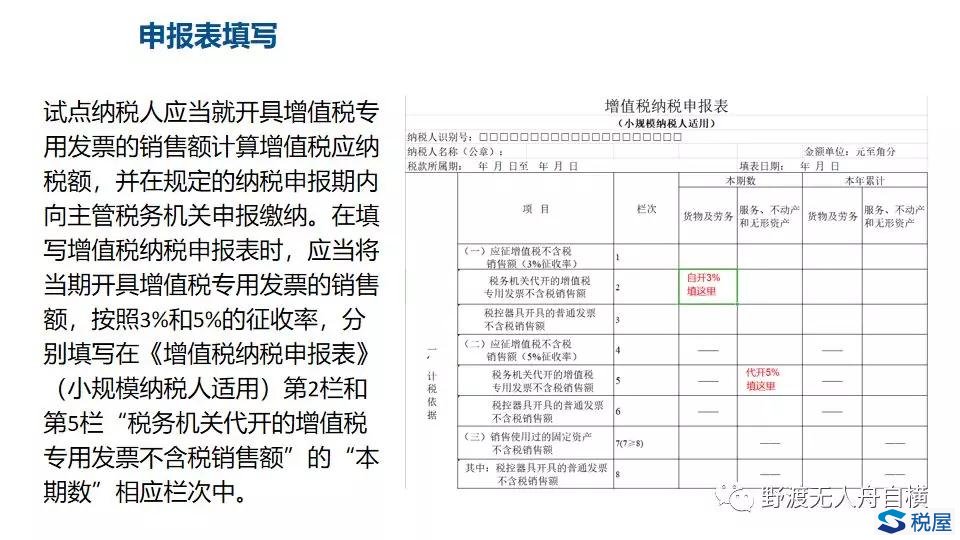

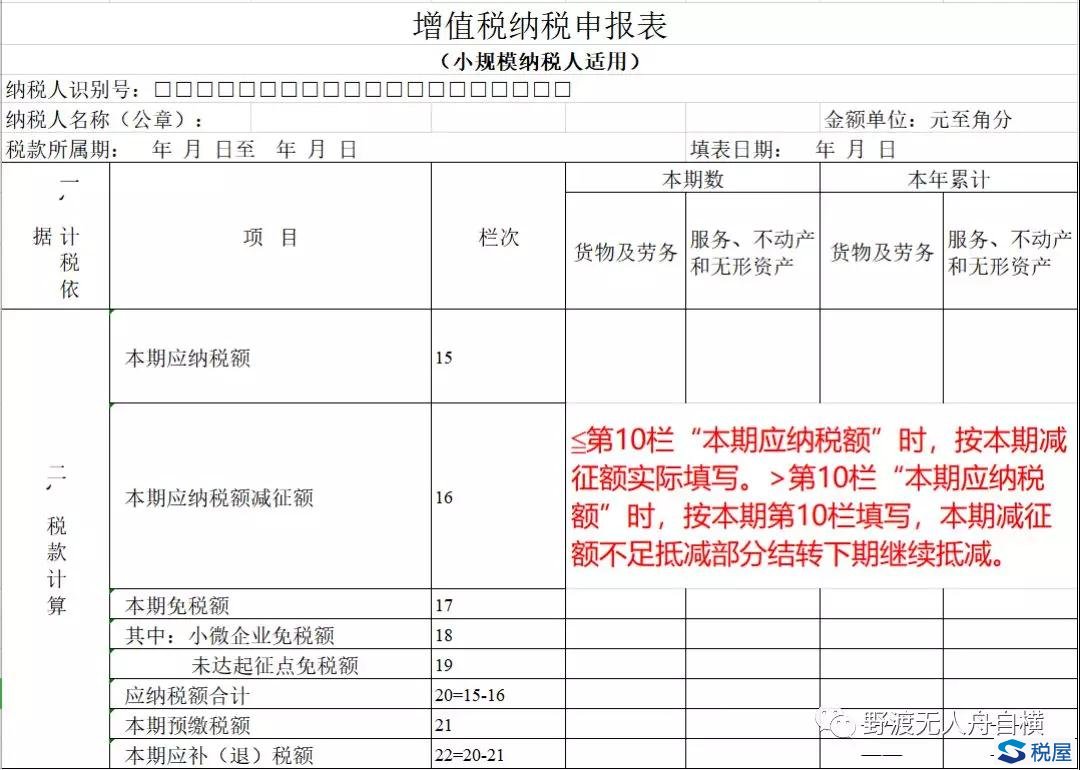

最后,享受增值税月10万免税优惠政策的自开票小规模纳税人,如果有开具专用发票的销售行为,此笔业务是不免税的哦,要按照税法规定的申报期限进行纳税,填写申报表。